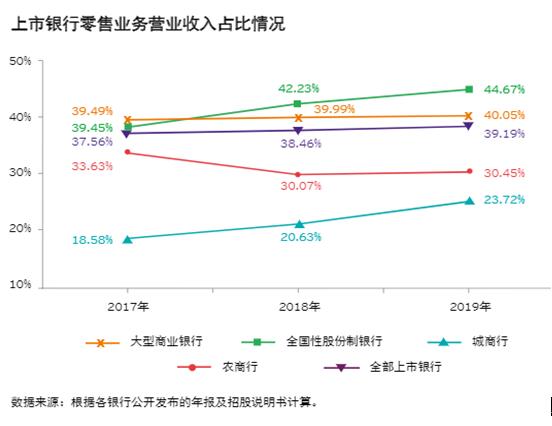

如今,消费金融市场份额越来越向银行、消金公司等持牌系集中,其中城商行最为显著。相关数据显示,虽城商行零售业务的底子较弱,但自2017年以来,上市城商行的零售业务收入占比增速,远高于全部上市银行的平均增速。

这其中的缘由,或从北京银行、上海银行这两家位处第一梯队的城商行中,足以见微知著——2019年末,北京银行线上用户突破1000万,接近整体客户的50%;而2018年上海银行零售客户数量1430万户,增长11%,其中手机银行客户450万户,增长41%,微信银行客户296万户,增长37%。

可见,布局线上渠道、强化线上获客、发展线上金融,是城商行发展零售业务的突破点。

线上渠道对城商行的赋能加持优势,主要体现在以下两点:

☞ 打破地域界限,多个渠道辐射触达

城商行早期零售业务发展较为薄弱,最大的影响因素是受地缘限制,营业网点少且辐射范围小。而线上渠道的布局,将赋能城商行的零售业务形成以所属地为圆心,通过线上渠道向四周扩散的触达网络,拓展更多的潜在客户。

☞ 吸取前车之鉴,源头实现互联互通

大行系统架构历史久而繁杂,信息孤岛问题积久成疾,纵使迭代升级了架构,也遗留着大量的历史数据需要处理。而城商行金融科技起步较晚、整体系统架构较简单,在布局线上渠道时便可吸取前车之鉴,从源头实现渠道和系统的互联互通,打造实时的多源多维数据池。

因此,城商行要想通过线上渠道实现零售业务的突破,必须要仅仅围绕“多个渠道触达”和“渠道互联互通”两个核心关键词。而即信ICC融合通信中台,基于通信基础设施中台化,实现融合消息发送、统一消息管理、全通信渠道监控,可一站式搭建敏捷开放的通信架构。

统一消息API ——多渠道的敏捷横向拓展

即信ICC融合通信中台预置集成了5G消息、微信、抖音、短信等N+通信渠道,并通过统一消息API与城商行的业务系统群对接。统一消息API能最大限度减少接口改造工作,支持消息渠道的敏捷横向扩展。

(图片来源:玄武科技·即信)

城商行引入ICC融合通信中台后,拓展渠道时仅需新增渠道插件费,无需平台采购、对接、硬件配套等额外成本。同时免开发联调,插件式即开即用,实现一次接入,即可面向所有系统复用。高效赋能城商行线上渠道的布局,延伸零售业务的“触手”,抓取更多的潜在客户。

(图片来源:玄武科技·即信)

唯一用户ID ——互联互通的集大成者

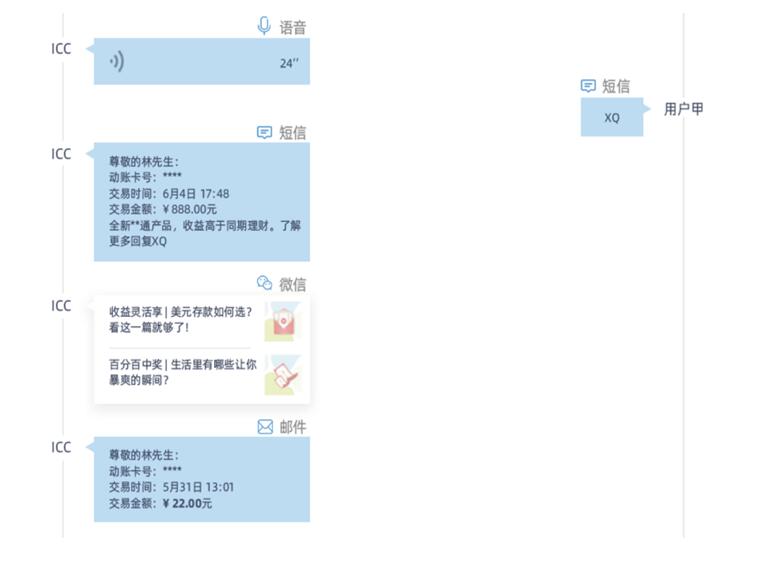

基于上述预置集成通信渠道后,通过统一消息API对接业务系统的基本逻辑,ICC融合通信中台从根源上实现了各个通信渠道、业务系统之间的互联互通。由此,不但打破了通信数据的孤岛状态,更独家打造出了“唯一用户ID”。

首先,唯一用户ID可将用户手机号、微信OpenID、邮箱地址、抖音号等各个通信渠道的用户标识整合起来,不管该用户“披了什么马甲”,都能识别出这些标识指向的是同一个用户。

(图片来源:玄武科技·即信)

其次,可将唯一用户ID作为筛选依据,通过“消息记录时光轴”,将同一用户ID各个渠道的,上/下行消息按照时间排序,在同一页面展示,相关运营情况一目了然。更可反哺城商行的客户画像及客群细分,充分发挥通信数据的效用。

(图片来源:玄武科技·即信)

5G时代的到来,通信渠道平台快速迭代、推陈出新,某种意义上把城商行和大行放在了同一个新的起跑点——未来,谁能更敏捷地拓展新渠道,谁就有机会抓取更多的潜在客户;谁能更彻底地实现互联互通,谁就有实力依据更全面的客户画像提供个性化服务。

城商行应将重点布局线上渠道做为发展零售业务的突破点,逐步完善线上获客→营销活客→导流转化的闭环,完善线上金融生态布局,更从容地面对零售金融高频互动、多渠道运营的挑战。